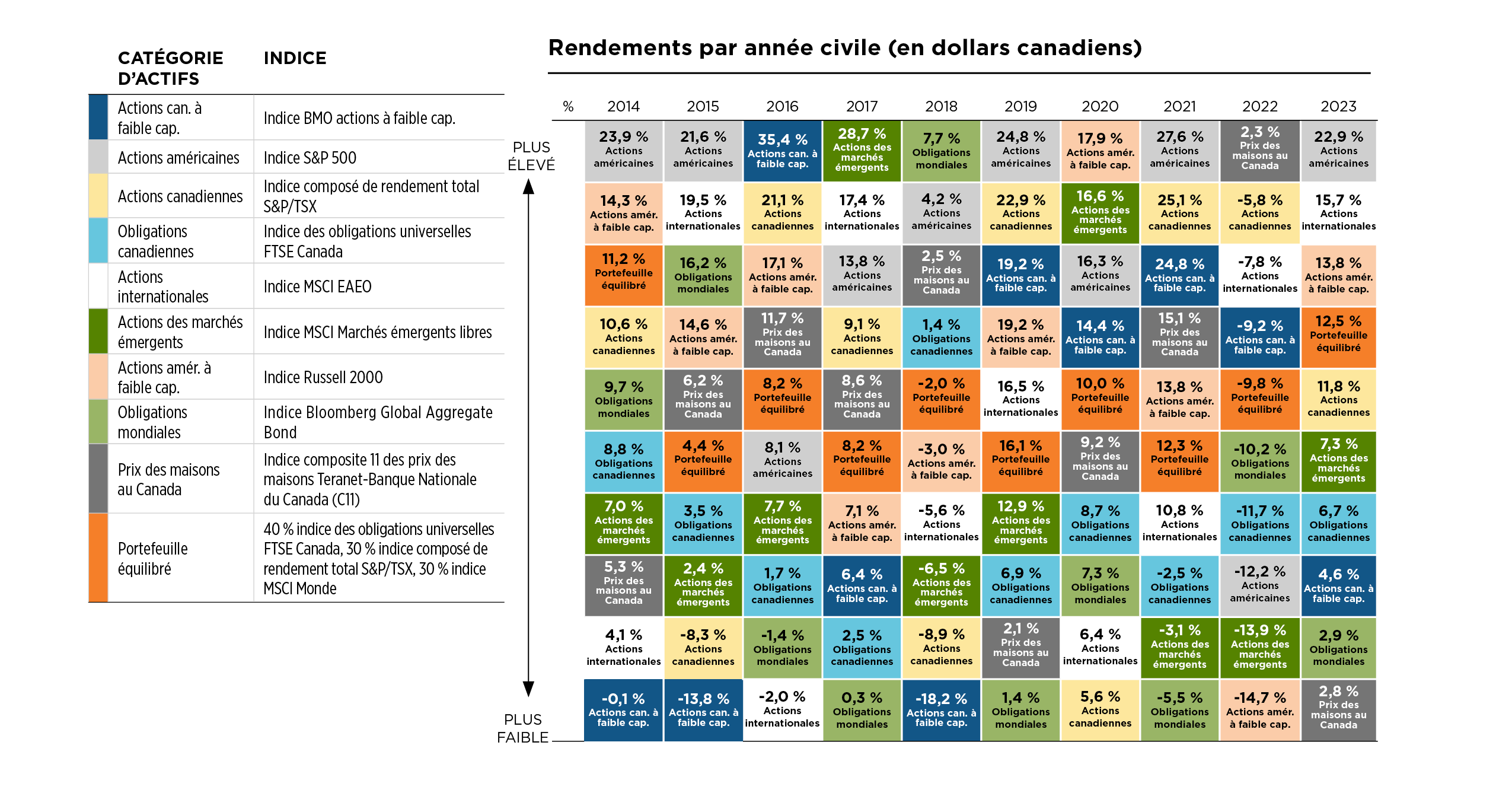

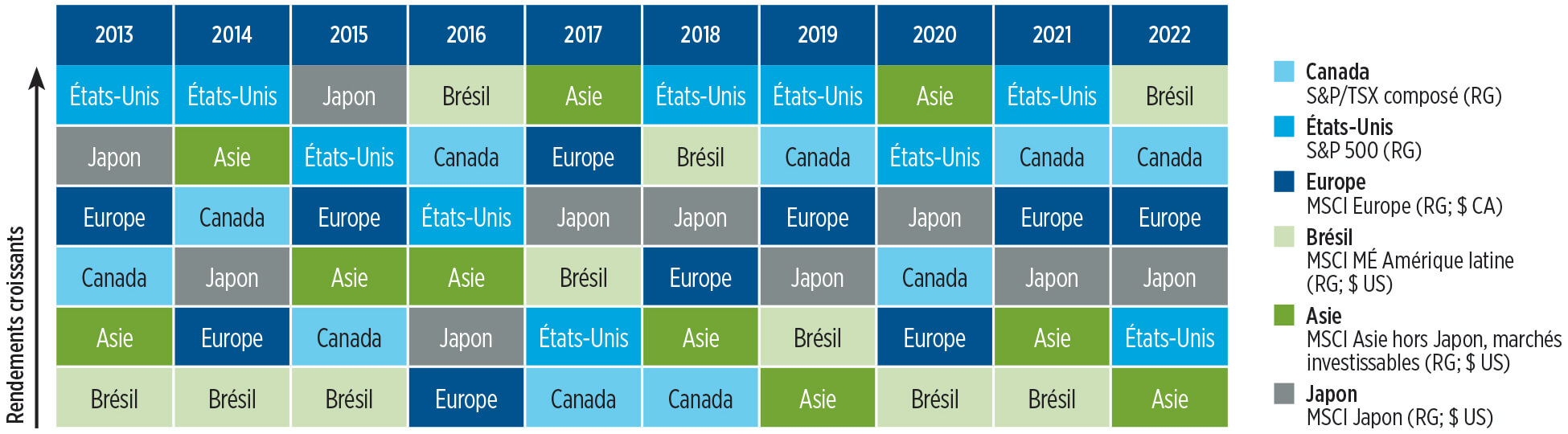

Les différentes catégories d’actif et régions n’ont pas évolué à l’unisson au cours des divers cycles économiques. Voilà pourquoi, comme le veut l’adage, il ne faut pas mettre tous ses œufs dans le même panier. En diversifiant son portefeuille, on a accès aux meilleurs placements tout en atténuant le risque d’être exagérément concentré dans les titres à la traîne.

Rendements par catégorie d’actif

Source : Morningstar, au 31 décembre 2022. Les indices ne sont pas gérés et il n’est pas possible d’investir directement dans un indice.

Rendements par région

Source : Morningstar. En dollars canadiens, au 31 décembre 2023. Les données supposent que tous les revenus sont réinvestis et exempts de frais de transaction et d’impôt. Le rendement annuel est composé mensuellement. Les catégories d’actifs sont représentées par leur indice respectif. Le portefeuille équilibré est rééquilibré mensuellement et présenté à titre indicatif seulement. Les données sont fournies à titre indicatif seulement. Il n’est pas possible d’investir directement dans un indice. Prix des maisons au Canada : Indice composite 11 des prix des maisons Teranet-Banque nationale du Canada (C11). La méthodologie de calcul de l’indice C11 a été rajustée, le changement ayant pris effet le 19 décembre 2023. Les valeurs historiques de l’indice ont été recalculées selon cette nouvelle méthodologie.